Секреты дивергенцииВ. Сперандео.-"Мы можем видеть то, что случится в будущем, по событиям прошлого, если знаем, как смотреть". Мышление основано на представлениях и убеждениях..

Представление (воображение) - это модель реальности. Немногие осознают

собственные представления, чаще принимаются чужие представления, так как

убеждают, что именно они, - правильные.

Вступление Часто можно встретить заявления, что тот или иной индикатор генерирует много ложных сигналов (чужое представление). Начнем с того, что индикаторы никогда не врут. Они генерируют сигналы согласно заложенному в них алгоритму. И заявления, что какой-то индикатор выдает много ложных сигналов, являются плодом воображения пользователей, не удосуживающихся изучить и понять работу того или иного индикатора. Любые применяемые индикаторы нужно знать, понимать и чувствовать их динамику не хуже, чем знать. Другое дело, когда, согласно применяемой методики торговли, нужно или не нужно реагировать на эти сигналы. На каждом тайм-фрейме в каждой волновой структуре есть сигналы коррекции. И на Н1, например, нет смысла реагировать на сигналы коррекции внутри волновой структуры минутного ТФ. Направление ценового движения на рынке зависит от психологического настроения

рынка (толпы), т.е движение цены есть отражение сложившегося на данный момент мнения (настроения)

участников рынка, что выражается в изменении соотношения спроса/предложения. Если у нас будет инструмент измерения настроения рынка

(т.е. соотношения спроса/предложения),

мы будем знать будущее направление ценового движения. Цель данного исследования, - сигналы дивергенции (конвергенции).

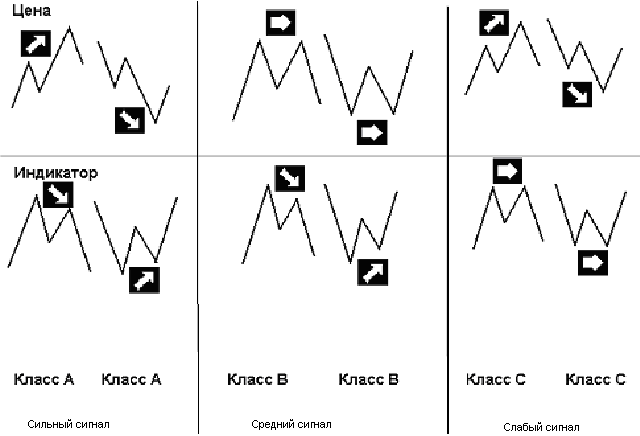

Дивергенция. Конвергенция. (Расхождение. Схождение.)Цель,- показать особенности сигналов дивергенции (конвергенции), нигде в литературе не описанные. Дивергенция (расхождение) и конвергенция (схождение)- ситуация, когда темп движения цены в волновой структуре и (при этом) темп изменения значений технических индикаторов не совпадают (отличаются).Виды сигналов дивергенции (конвергенции)Все учебники обходятся констатацией двух видов несовпадения

темпов движения цены и значений индикатора, так как цель учебника, - показать

суть процесса, а не анализировать все возможные варианты. Из этих рисунков явствует, что на бычьем (восходящем) тренде оба сигнала (против

тренда и по тренду) являются дивергенцией (рисунки 1 и 4).

Бычье расхождение (дивергенция) возникает тогда, когда цена

достигает новых максимумов, а на индикаторе не удается достичь новых максимумов.

Т.е. сигнал и дивергенции, и конвергенции, - опережающий сигнал вероятного изменения текущего направления ценового графика. Весьма чувствительными и точными индикаторами дивергенции являются OsMA и MACD. Аналогичные функции могут выполнять и другие осцилляторы (к примеру TR2). TR2 является осциллятором MACD на адаптивных скользящих средних индекса базовой валюты валютной пары. Преимущества у MACD, - он более линейный относительно цены и с ним, в сопоставлении с ценой, легче прогнозирование будущей ценовой ситуации. Вместе четыре вида сигналов дивергенции (конвергенции) в совокупности с точными

индикаторами дивергенции TR2 или MACD_H (в МТ 4 - OsMA) позволили довольно удачно

(для периода 2004-2007 г.)

классический волновой анализ перевести на качественно новую ступень, что я и

назвал "осцилляторно-волновой анализ" (термин мой) (см. ст. "Разворот") и

выделил такой анализ в отдельный вид, - осцилляторно-волновой анализ (с

целью в дальнейшем полностью отказаться от такого понятия, как волновой анализ). Идеальные сигналы. (Сигналы по тренду).Такой подход позволяет получить также качественно новые точные сигналы по тренду, - "идеальные" сигналы для входа или добавления позиции. Примеры для понимания двух последних видов дивергенции по тренду. (Важно). (Текстовые комментарии относятся к графикам ниже текста). На рис.1 (ниже) 5-волновая медвежья структура. Отмечен сигнал конвергенции по тренду (бычье схождение (конвергенция) на медвежьем тренде - аналог третьего (выше) рисунка), являющийся "идеальным" для добавления позиции после 4-й волны. (Методика определения точных моментов разворотов будет показана ниже). Подобные сигналы наверняка были на младших фреймах для добавления позиций по третьей волне, и т.д.. На рис.2 бычья структура. Отмечены сигналы дивергенции по тренду (зеленым цветом, медвежье расхождение на бычьем тренде -аналог четвертого (выше) рисунка), а также аналогичный сигнал белым цветом (на такую разновидность вы могли не обратить внимания). Оба сигнала - "идеальные" для добавления позиции. Подобные сигналы присутствуют на любом тайм-фрейме. (Не обращается внимание на классические сигналы первых двух видов, - просто не о них речь). Три варианта ситуаций с сигналами по тренду: Т.е. сопоставление экстремумов

ценового графика и графика индикаторов проводится без учета нулевой линии

индикатора дивергенции.

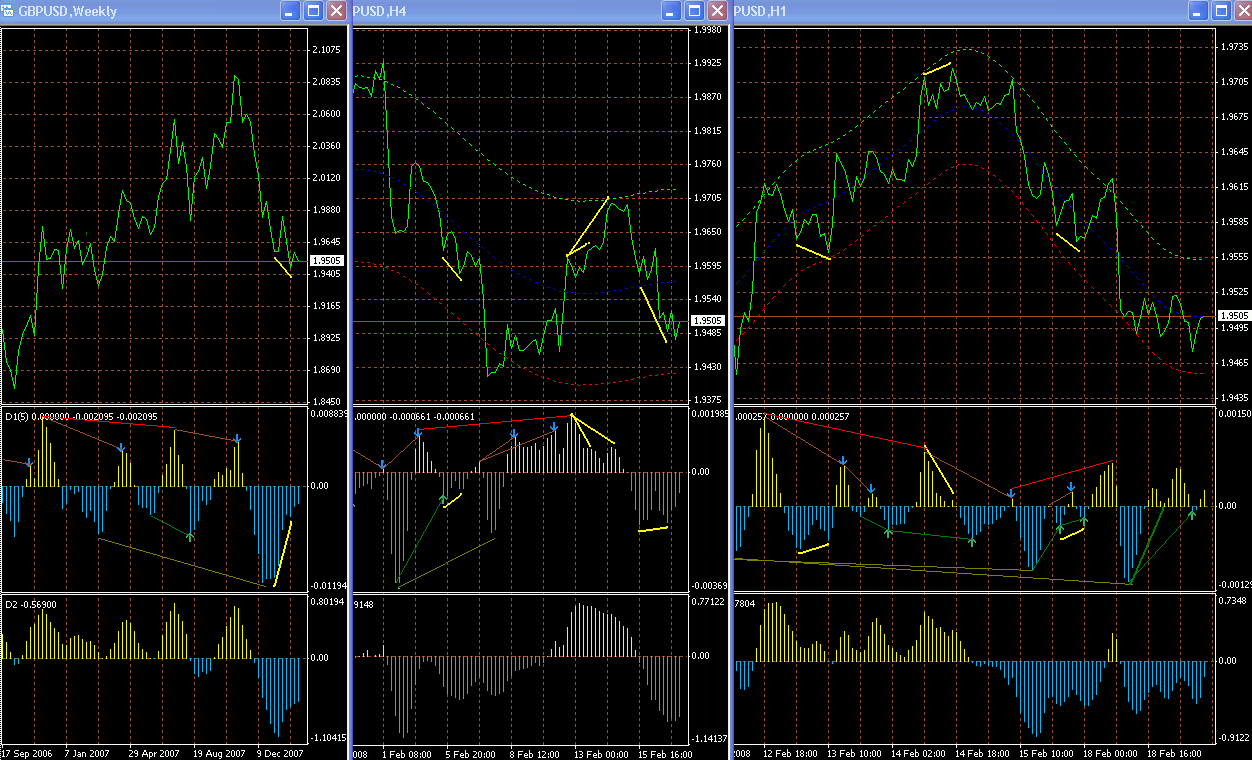

Восходящий тренд Сигналы дивергенции в одном и том же тренде (восходящем) могут быть сигналами и по тренду (фиолетовые линии) и против тренда (желтые линии).

Нисходящий тренд То же относится и к сигналам конвергенции (на нисходящем тренде). Сигналы конвергенции по тренду (желтые линии) и против тренда (фиолетовые линии).

Определение момента начала формирования сигнала дивергенции (конвергенции). (в классическом представлении) Если формируется сигнал дивергенции против

тренда, то этот процесс начинается в момент пробития ценой предыдущего максимума

цены. Общая и локальная дивергенция (конвергенция)Чтобы повысить чувствительность и точность сигналов, я придал более "тонкое"

значение сигналам дивергенции (конвергенции), - ввел понятия общей и

локальной дивергенции (конвергенции). Под термином "общая" понимается то, что

известно всем, - дивергенция (конвергенция) между волновыми структурами в

тренде (волнами в волновой структуре). Локальная дивергенция (конвергенция) (начало её исполнения) всегда является точным (в масштабах тайм-фрейма) моментом

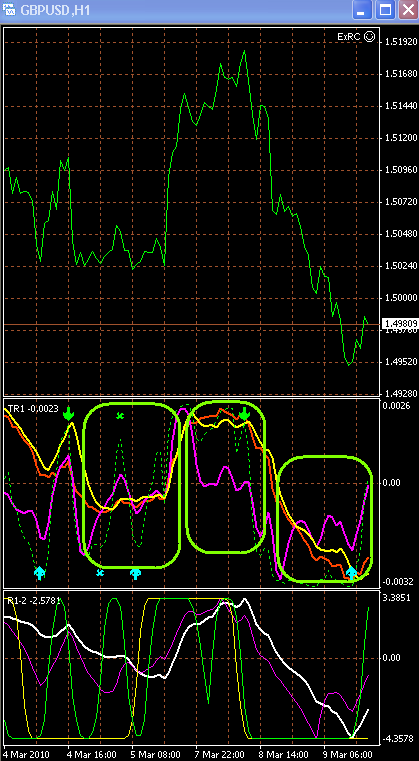

разворота (тренда или на коррекцию) на любом тайм-фрейме. В реальной системе SK-FX на первом этапе её развития в качестве основного

индикатора дивергенции (конвергенции) использовался осциллятор

TR2 - MACD на

адаптивных скользящих средних. Правила работы по его сигналам показаны на графике ниже.

P.S. Различать выброс значения индикатора дивергенции по тренду и против тренда (см. "Выброс против тренда"). Недокументированные особенности индикаторов дивергенции см. "Выброс

против тренда", "Фазовый

сигнал"

и "Отражение индикатора короткого тренда".

Формирующиеся сигналы дивергенции/конвергенции Дивергенция (конвергенция), - сигнал

опережающий и не является сигналом разворота на текущей цене.

Это формирующийся сигнал будущего

разворота (поэтому не может подтверждать разворот).

Разворот на любом ТФ подтверждается началом исполнения сигнала Д/К на младшем тайм-фрейме,

который, в свою очередь, подтверждается началом исполнения на еще младшем

тайм-фрейме, и .т.д. (см. приведенный выше график и ст. "Фрактальные связи").

Т.е.генерация опережающих сигналов дивергенции / конвергенции

начинается с более старших

ТФ, а исполнение начинается

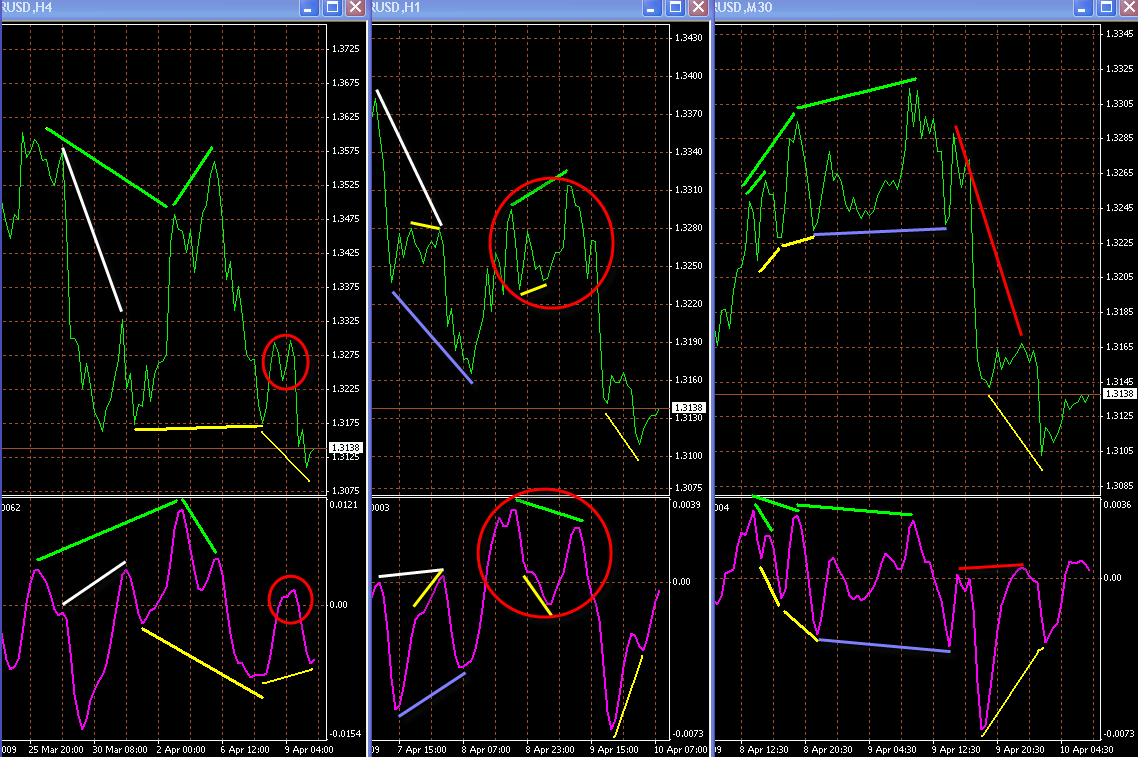

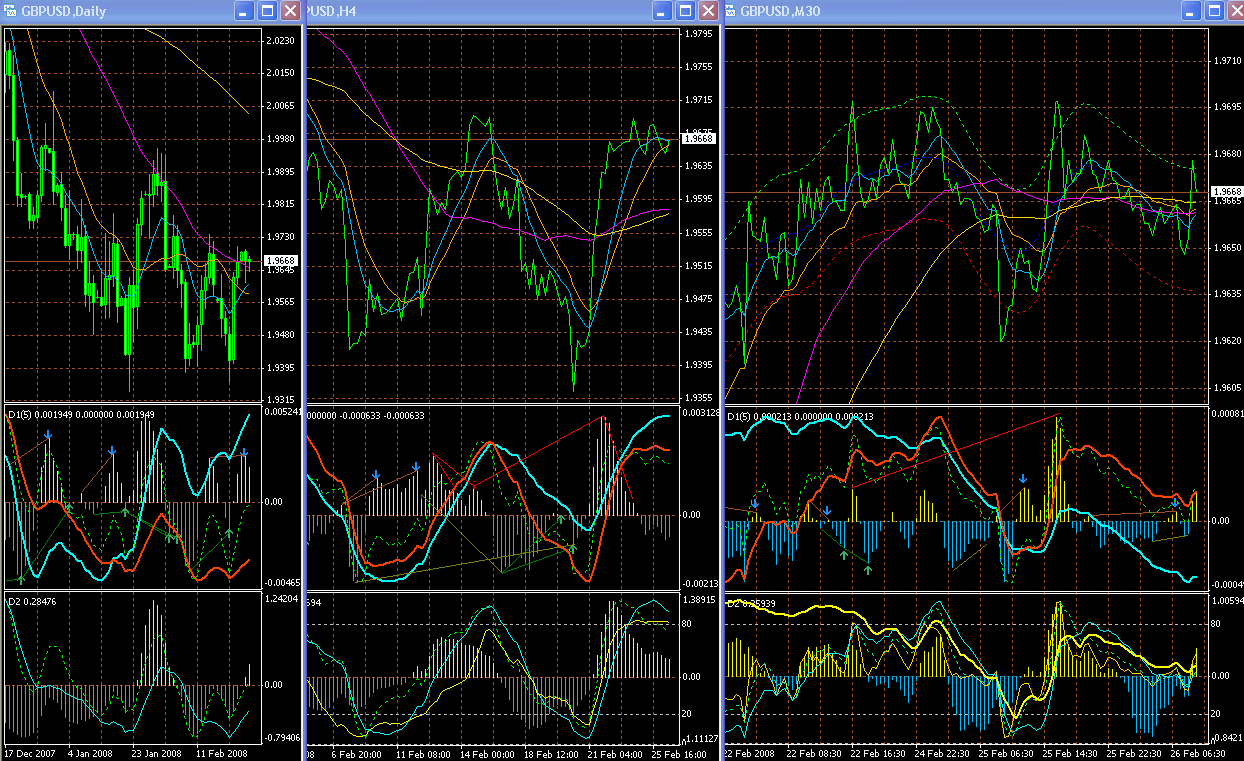

с самых младших ТФ. Иллюстрация вышесказанного о сигнале на текущей цене: - В отмеченной ниже точке на Н4 есть конвергенция, но ещё нет разворота (нет подтверждения исполнением на более младших ТФ, отмеченные точки наН1, М30), но он обязательно исполнится (и, как видно, исполнился позже). Т.е. в этой точке сигнал формирующийся.

Отсюда следует, что определять сигналы разворота по наличию дивергенции (или конвергенции) при развивающемся ценовом

движении (см. ст. "Исполнение сигнала старшего ТФ") преждевременно (ниже левый график), так как цена может преодолеть прежний

экстремум (например, разворот предыдущего движения или третья волна), относительно которого происходило сравнение

(см. "Генерация и исполнение..."), и

формирующийся сигнал

отменится (правый график), если отрабатывается сигнал старшего тайм-фрейма (в

данном случае Daily или Weekly).

На преждевременность указывают трендовые индикаторы

обоих окон индикаторов и ситуация на старшем

тайм-фрейме. (Даже на правом графике движение вверх, согласно

трендовым индикаторам, ещё продолжится).

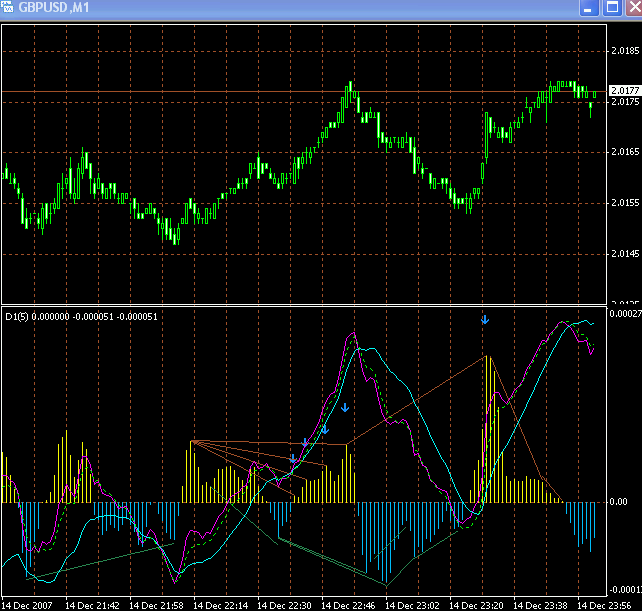

Сформировавшиеся сигналы дивергенции/конвергенции никогда не бывают ложными и обязательно выполняются в волновой структуре, в которой они сгенерированы. Ложной может быть их неверная интерпретация (толкование). Примеры локальной (желтые линии) и общей дивергенции/конвергенции.

|

||||||||||||||||||||||

|

Двойная, - желтая и зеленая линии. |

|

Двойная дивергенция |

|

На левом рисунке симбиоз индикатора дивергенции и индикатора тренда, на правом, - сигналы по тренду на нисходящем (конвергенция) и восходящем (дивергенция) тренде.

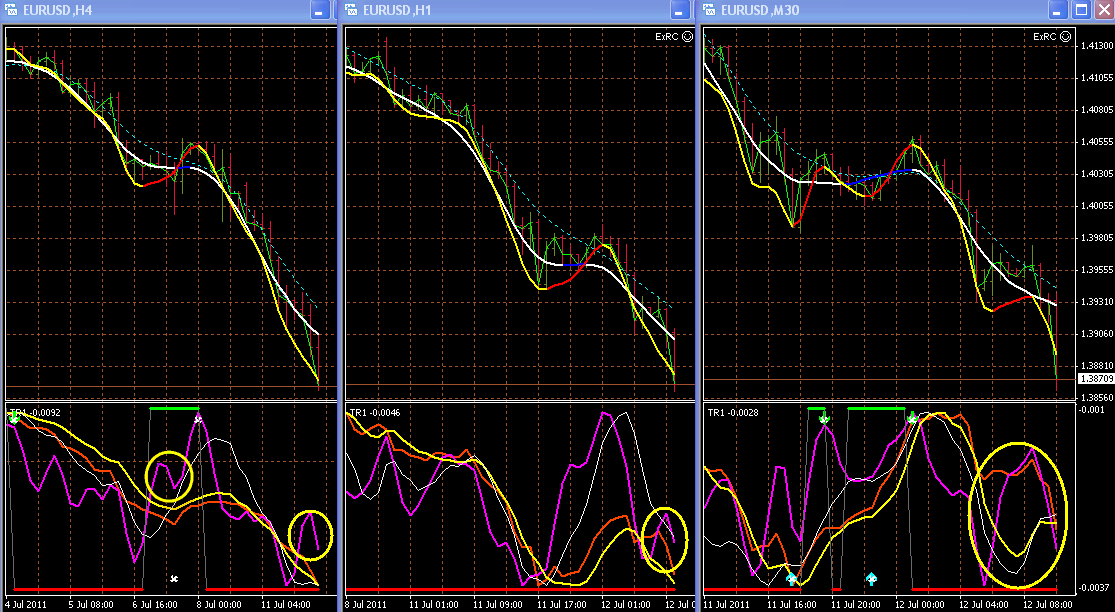

Взаимодействие индикаторов в системе.

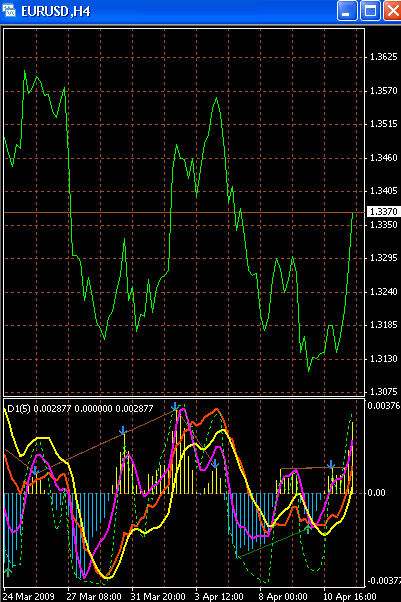

На графике на всех индикаторах, работающих по совершенно разным алгоритмам, дивергенция и ценовой график развернулся вниз. Т.е. все индикаторы в системе дополняют и уточняют друг друга (и трендовые, и гистограммные).

Трендовый индикатор (осциллятор, светло-голубая линия в окне индикаторов) часто заранее указывает будущее направление ценового движения. Гистограммный индикатор дивергенции точно указывает момент разворота (в масштабах тайм-фрейма). На Н4 (текущая цена) выполнена коррекция по сигналу Daily. Движение вверх продолжится.

Линейные относительно цены осцилляторы в первом окне индикаторов

заранее предупредили дивергенцией о развороте. Трендовый осцилляторный индикатор в

первом

окне (голубой) точно (в масштабе тренда) указал момент разворота.

Т.е. у трендовых индикаторов на

основе осцилляторов больше преимуществ, - они сопровождают тренд и заранее

сигнализируют о развороте (с

опережением). Есть и недостатки, - они высокочувствительные, поэтому плохо

работают в волатильном тренде. Требуется применение специальных трендовых

индикаторов, - хорошо сглаживающих и, одновременно, мало запаздывающих (это

отдельная тема).

Осцилляторные свойства индикаторов нужно хорошо знать, чтобы не

обвинять индикаторы в ложности их сигналов.

Индикаторы тренда, - линии в первом окне.

Иллюстрация множества сигналов дивергенции (конвергенции) на М30. И все они выполнились.

Логика (механизм) образования опережающих сигналов дивергенции / конвергенции.

Перед чтением обязательно ознакомиться со статьями "Отражение индикатора короткого тренда" и "Выброс против тренда".

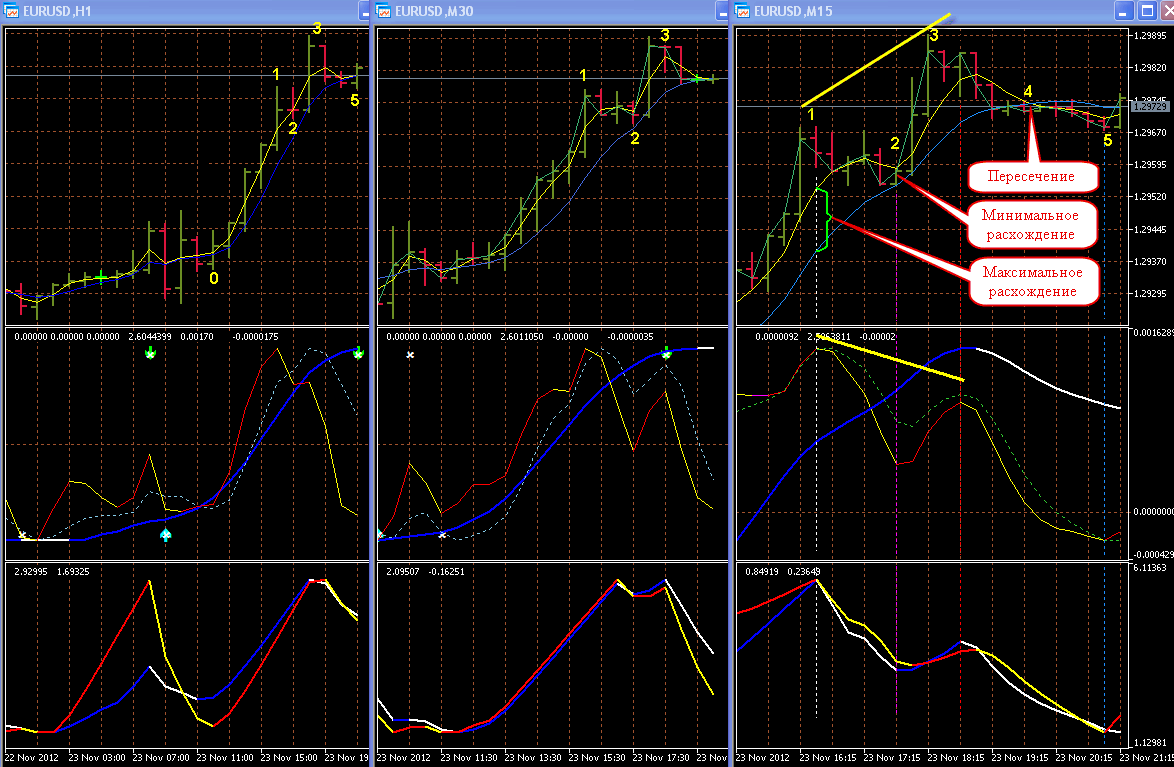

Восходящий тренд. В главном окне

М15 две короткие разнопериодные скользящие средние, в окне

индикаторов их разность (осциллятор

MACD, тонкая желто-красная линия). Линии, соединяющие соседние вершины ценового графика и

соответствующие вершины в окне индикатора, при их продолжении вправо расходятся

(расхождение, - дивергенция). На

нисходящем тренде каждое окно в отдельности будет зеркальным, - линии, соединяющие

соседние вершины ценового графика и соответствующие вершины в окне

индикатора, при их продолжении вправо будут сходиться (схождение, -

конвергенция).

Чисто технически (важно) причиной дивергенции / конвергенции является

инерционность более длинной скользящей средней относительно короткой

(т.е.

инерционность рынка) и малая продолжительность

коротких трендов.

Короткий тренд, - движение цены без коррекции или с малозаметной коррекцией продолжительностью, как правило, от одного до нескольких баров. Т.е. короткий тренд, - тренд, короткий по длительности.

Любой продолжительный тренд состоит из коротких трендов. Причина малой продолжительности коротких трендов, - саморегулирование рынка (рынок быстро устраняет дисбаланс спроса/предложения).

В коррекции М15 (график ниже) короткая скользящая сильно затормозилась на участке (1-2), скорость движения цены и индикатора на развороте упала до нуля (скорость, а не значение) и при росте цены разность скользящих на участке (2-3) не успела достигнуть прежнего экстремума из-за инерционности более длинной скользящей средней (она не среагировала или слабо среагировала на коррекцию и продолжила движение примерно с прежней скоростью) и малой продолжительности короткого тренда, образовав дивергенцию, т.е. сигнал разворота, который и выполнился. От точки 2 обе скользящие средние начинают движение вверх с разной скоростью, - короткая с нулевой скорости, длинная примерно с прежней (до коррекции) скорости. Учитывая это и короткий тренд,- значение MACD не успевает достигнуть своего прежнего экстремума, образуя дивергенцию.

Очень часто (как в данном случае) заранее, еще до окончания коррекции, визуально понятно, что короткий MACD после торможения в коррекции своего прежнего экстремума не достигнет, т.е. это движение будет последним в волновой структуре, образуется дивергенция и цена развернется.

Аналогичная картина на графиках ниже.

В нисходящем тренде каждое окно в отдельности будет выглядеть зеркально. Линии при продолжении вправо сойдутся, - конвергенция.

Природа сигналов разворота и сигналов продолжения тренда одинакова и для коротких, и для длинных индикаторов, разница только в чувствительности индикаторов. Каждый из них отображает свою волновую структуру на данном ТФ.

Технический анализ работает исключительно с графиками и индикаторам совершенно безразлично, какой график обрабатывать, - ценовой график или график солнечной активности. Т.е. физическая сущность генерации сигналов дивергенции/конвергенции никакого отношения к рынку не имеет.

Опережающие сигналы дивергенции / конвергенции на рынке являются сигналами возможного разворота ценового графика только по причине присущей рынку групповой психологии (психологии толпы), выражающейся через изменение соотношения спроса/предложения.

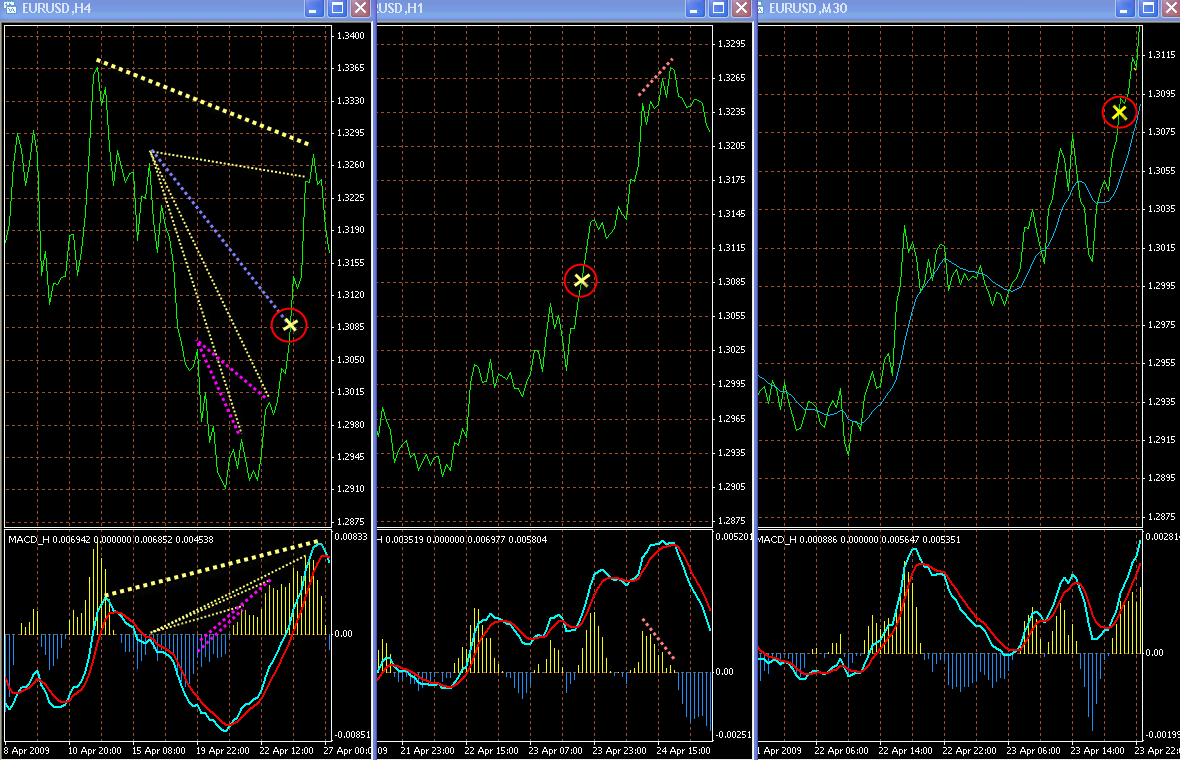

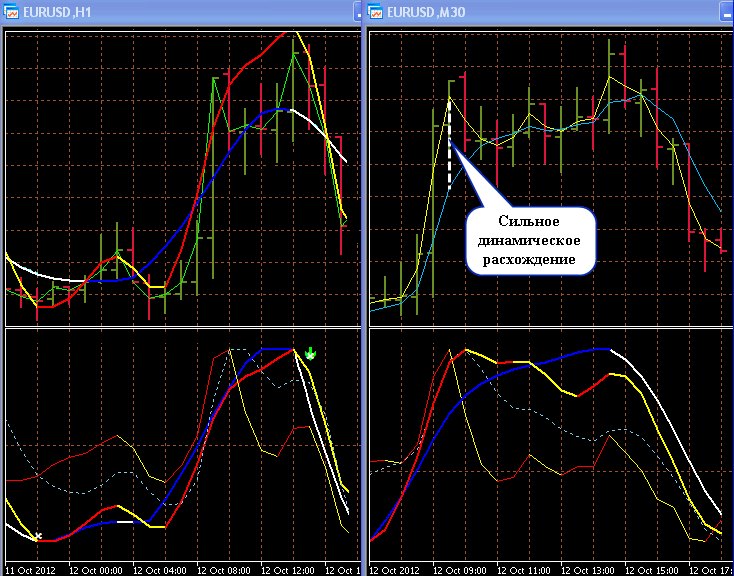

На

рынке во время генерации сигнала дивергенции / конвергенции может быть не только замедление (как обычно объясняют), но и

ускорение ценового движения, что логично объяснено выше. На всех ТФ ниже сильная

конвергенция при сильно ускоренном движении вниз и вскоре ожидается разворот

ценового графика вверх.

В последней коррекции Н4 сильный выброс TR2

против тренда, т.е. его короткая скользящая оперативно среагировала на

коррекцию, а более длинная не среагировала, расстояние между ними

сильно уменьшилось, что TR2 и отобразил в виде

выброса против тренда, - сигнал необходимости продолжить движение в

прежнем направлении, что и выполнилось. Движение вниз скользящие начали

с разными скоростями, заранее ясно, что TR2

своего прежнего значения не достигнет, формируется конвергенция.

Разворот Н4 вверх начнется, когда сигналы разворота будут на всех более

младших ТФ. На Н1 и М30 на текущей цене сигналы конвергенции тоже формируются. Для точного входа

отследить сигналы разворота на младших ТФ.

На графиках есть и выбросы против тренда, и фазовый сигнал, и отражение индикатора короткого тренда от границ окон, и конвергенция, и дивергенция (на М30).

Сигналы дивергенции ( конвергенции) на рынке являются следствием (отражением) психологии рынка (толпы), т.е это сигналы уже сложившегося психологического настроения рынка через изменение соотношения спроса / предложения и потому всегда исполняются. (Т.е. это заметная разница между текущим состоянием рынка и предыдущим, выраженная в ценовом графике). Важность (значимость) сигнала дивергенции/конвергенции зависит от места его генерации в волновой иерархии (внутри/в конце волновых структур, по тренду, против тренда, в горизонтальном канале) и стиля работы трейдера (использовать/не использовать коррекции, добавлять/не добавлять позиции, какой тайм-фрейм выбран основным для работы).

Заключение.

Сигналы дивергенции (конвергенции) генерируются абсолютно одинаково (равноправно) против

тренда и по тренду.

Сигналы дивергенции (конвергенции) опережающие.

Сигналы

сформировавшейся дивергенции

(конвергенции) выполняются всегда на любом тайм-фрейме и никогда не бывают ложными. Ложной может

быть их неверное толкование (интерпретация).

Сигналы всех классов дивергенции

(конвергенции) (по классическому анализу) - равнозначны!!!

Важно!!! На текущей

цене с момента начала генерации сигналов дивергенции (конвергенции)

до начала момента их исполнения эти сигналы не являются сигналами

разворота, - это сигналы формирующиеся, т.е. сигналы

возможного будущего разворота.

Сигналами разворота они станут в момент начала их исполнения на младших тайм-фреймах.

Входить в рынок при формирующихся сигналах дивергенции (или конвергенции) при развивающемся ценовом

движении на более старшем тайм-фрейме, - преждевременно (см."Генерация и

исполнение сигналов дивергенции" и "Исполнение сигналов старшего ТФ").

Если одновременно на трех

последовательных фреймах появляется сигнал дивергенции (конвергенции) при незаконченной

волновой структуре на старшем из них, то на младшем из них будет минимум три

волны коррекции.

При многократных дивергенциях (конвергенциях) каждая из них выполнилась,

иначе не было бы следующей.

Сигналы дивергенции/конвергенции не несут никакой информации о продолжительности

и амплитуде предстоящего движения после разворота.

Значимость сигналов зависит от места их

генерации в волновой иерархии, что определяется ситуацией на старшем ТФ, или представление

о значимости сигналов даёт ранг тайм-фрейма, на котором они сгенерированы. На Н1 нет

смысла реагировать на коррекцию внутри волновой структуры минутного тайм-фрейма, а на

коррекцию всей структуры может и есть (если профит дорог).

Фильтрация

значимости сигналов дивергенции

(конвергенции), - трендовая индикация (ФНЧ).

На индикаторах дивергенции могут генерироваться сигналы разворотов тренда или

на коррекцию:

- дивергенцией или конвергенцией (общей и/или

локальной), - дивергенция по тренду и против тренда, конвергенция по тренду

и против тренда - 4 сигнала;

- отражением осцилляторного индикатора короткого тренда от границ окна;

(см. "Отражение индикатора короткого тренда")

1 сигнал;

- локальным дисбалансом (выброс значения индикатора против тренда или по

новому тренду);

(См. "Выброс против тренда")

2 сигнала;

- фазовым сигналом по тренду и против тренда. (См. "Фазовый

сигнал")

2 сигнала.

- двойной дивергенцией. (редко)

Т.е. уже представлено 9 сигналов из 17-ти, используемых в реал-системе.

Сигналы дивергенции (конвергенции) работают аналогично и на осцилляторах, применяемых в качестве трендовых индикаторов (чувствительность их ниже).

Эта статья

вооружает трейдера не на все, но многие случаи рыночной ситуации.

К статьям по дивергенции в интернете следует подходить

критически: - подавляющее большинство из них грешат неправильными

выводами, так как глубокого исследования никто не проводил.

Просто удивительно, - как сигналы дивергенции (конвергенции), будучи известными

по форме, оставались так долго неизвестными по своей сути, являясь такими

информативными.

Эта статья, - третий шаг в преобразовании рыночной неопределенности в закономерность ценового движения.

С.Кучер 2007-2012 гг. mailto: sk-fx@mail.ru Skype ss.kucher

Copyright © SK-FX 2007-2016